Чи є у ОМС можливість збільшити надходження ПДФО до бюджетів?

Податок на доходи фізичних осіб (ПДФО) належить до основних бюджетоутворюючих джерел надходжень у структурі доходів місцевих бюджетів. В цілому, по всіх місцевих бюджетах України, його частка становить 56% від загального обсягу доходів без урахування трансфертів, в тому числі по бюджетах об’єднаних територіальних громад – 55%.

Відтак, зрозумілим є те, що особлива увага з боку місцевих органів влади повинна зосереджуватися саме на адмініструванні ПДФО, пошуку можливостей щодо розширення бази оподаткування, виявленні та реалізації наявних резервів, легалізації трудових відносин, підвищенню рівня заробітної плати на економічно активних суб’єктах господарювання та на інших заходах, метою яких є нарощування надходжень від даного податку. Про це «Децентралізації» розповіла Яніна Казюк, координатор з фінансової децентралізації Центрального офісу реформ при Мінрегіоні.

Вона зазначила, що постійно існують проблемні питання щодо сплати та зарахування ПДФО відокремленими підрозділами юридичних осіб. А у представників органів місцевого самоврядування виникають питання, як вони можуть вплинути на підприємців, щоб ті сплачували ПДФО за місцем розміщення підрозділу, а не за місцем знаходження юридичної особи.

За своєю економічною суттю ПДФО є платою фізичної особи за послуги, які надаються їй громадою, на території якої така фізична особа зареєстрована і проживає. Відповідно, для належного надання своїм жителям необхідних послуг, територіальна громада повинна мати певний ресурс, основна частина якого формується саме за рахунок податку на доходи фізичних осіб.

Експерт зазначила, що у процесі роботи над визначенням податкової бази та моніторингу надходжень до бюджету обов’язкових платежів, органи місцевого самоврядування стикаються з непоодинокими випадками, коли платники податків, розташовані на території громади не належним чином виконують свої податкові зобов’язання. Насамперед йдеться про податок на доходи фізичних осіб. Поширеною проблемою залишається недотримання значною кількістю платників вимог бюджетного та податкового законодавства в частині зарахування ПДФО до місцевих бюджетів за місцем розташування відокремлених підрозділів юридичних осіб. Тобто, всупереч чинному законодавству окремі платники, які мають відокремлені підрозділи (філії, представництва, відділення і т.п.), сплачують ПДФО не за місцем їх розташування, а за місцем реєстрації та територіального розміщення материнської структури.

Група фінансового моніторингу Центрального офісу реформ при Мінрегіоні (за підтримки програми U-LEAD) проаналізувала чинне законодавство в частині сплати та зарахування ПДФО та надає короткий витяг з роз’ясненнями його застосування.

Бюджетний кодекс. Частина 2 статті 64 визначає, що ПДФО, який сплачується юридичною особою (її філією, відділенням, іншим відокремленим підрозділом) чи представництвом нерезидента - юридичної особи, зараховується до відповідного бюджету за їх місцезнаходженням (розташуванням) в обсягах податку, нарахованого на доходи, що виплачуються фізичній особі. Зазначена норма досить чітко визначає зобов’язання платників податків здійснювати перерахування ПДФО до тих місцевих бюджетів, на території яких розташований суб’єкт господарювання незалежно від організаційно-правової форми. Тобто, неважливо, чи це є юридична особа, чи її відокремлені підрозділи без створення юридичної особи (філія, представництво, відділення, цех, виробничий підрозділ і т.п.) – сплата податку повинна здійснюватися виключно за місцем їх фактичного територіального розміщення.

Податковий кодекс. Пунктом 63.3. статті 63 передбачено, що платники податків підлягають реєстрації або взяттю на облік у контролюючих органах за місцезнаходженням юридичних осіб, відокремлених підрозділів юридичних осіб, місцем проживання особи (основне місце обліку), а також за місцем розташування (реєстрації) їх підрозділів, рухомого та нерухомого майна, об'єктів оподаткування або об'єктів, які пов'язані з оподаткуванням або через які провадиться діяльність (неосновне місце обліку). Тут же встановлено, що платник податків зобов’язаний стати на облік у відповідних контролюючих органах за основним та неосновним місцем обліку.

Щодо сплати податку, то пунктом 168.4.3. статті 168 визначено, що суми податку на доходи, нараховані відокремленим підрозділом на користь фізичних осіб, перераховуються до відповідного бюджету за місцезнаходженням такого відокремленого підрозділу. У разі, якщо відокремлений підрозділ не уповноважений нараховувати (сплачувати) податок на доходи фізичних осіб за такий відокремлений підрозділ, усі обов’язки податкового агента виконує юридична особа. Податок на доходи, нарахований працівникам відокремленого підрозділу, перераховується до відповідного бюджету за місцезнаходженням такого відокремленого підрозділу.

Довідка: Податковий агент – юридична особа (її філія, відділення, інший відокремлений підрозділ) або фізична особа чи представництво нерезидента - юридичної особи, які незалежно від їх організаційно-правового статусу та способу оподаткування іншими податками зобов'язані нараховувати, утримувати та сплачувати податок з доходів фізичних осіб до бюджету від імені та за рахунок платника податку, вести податковий облік та подавати податкову звітність податковим органам, а також нести відповідальність за порушення норм Податкового кодексу (п.14.1.180 ст.14 Податкового кодексу).

Також абзацом другим підпункту «б» пункту 176.2. статті 176 Податкового кодексу передбачено, що у разі, якщо відокремлений підрозділ юридичної особи не уповноважений нараховувати, утримувати і сплачувати (перераховувати) податок до бюджету, податковий розрахунок (ф.№1ДФ) у вигляді окремого витягу за такий підрозділ подає юридична особа до контролюючого органу за своїм місцезнаходженням та надсилає копію такого розрахунку до контролюючого органу за місцезнаходженням такого відокремленого підрозділу в установленому порядку.

У даному контексті, за словами Віктора Венцеля, експерта групи фінансового моніторингу Центрального офісу реформ при Мінрегіоні, для формування комплексного бачення аспекту сплати ПДФО, необхідно звернути увагу і на питання реєстрації та функціонування суб’єктів господарювання. В основній своїй частині ці аспекти регулюються Господарським та Цивільним кодексами і Законом України «Про державну реєстрацію юридичних осіб, фізичних осіб - підприємців та громадських формувань».

Зокрема, частиною 2 статті 58 Господарського кодексу встановлено, що відкриття суб’єктом господарювання філій (відділень), представництв без створення юридичної особи не потребує їх державної реєстрації. Однак, у цій же частині, а також у Цивільному кодексі (частина 4 статті 89 та частина 5 статті 95) передбачено, що відомості про відокремлені підрозділи суб’єктів господарювання залучаються до її реєстраційної справи та включаються до Єдиного державного реєстру. Таким чином, інформацію як про юридичну особу, так і про її підрозділи (якщо такі створені) можна віднайти у Єдиному державному реєстрі юридичних осіб, фізичних осіб - підприємців та громадських формувань.

Стаття 64 Господарського кодексу (частина 2) та стаття 95 Цивільного кодексу (частина 3) передбачають, що функції, права та обов'язки структурних підрозділів підприємства визначаються положеннями про них, які затверджуються в порядку, визначеному статутом підприємства або іншими установчими документами. Використовуючи зазначені норми законодавства окремі суб’єкти господарювання створюють відокремлені підрозділи, які згідно з положеннями про них не наділені правами сплати податків, ведення обліку, формування звітності, обліку і працевлаштування працюючих, внаслідок чого наводяться аргументи про відсутність інформації щодо нарахованих сум ПДФО за працівників, які працюють у таких відокремлених підрозділах материнської структури. Наслідком цього є перерахування ПДФО до місцевого бюджету не за місцем розташування підрозділу, а до бюджету адміністративно-територіальної одиниці, на території якої знаходиться юридична особа. Такі дії є прямим порушенням зазначених вище норм податкового та бюджетного законодавства.

У даному випадку доцільно звернути увагу на норми частини 4 статті 64 Господарського кодексу, де вказується на те, що підприємство має право створювати філії, представництва, відділення та інші відокремлені підрозділи, погоджуючи питання про розміщення таких підрозділів підприємства з відповідними органами місцевого самоврядування.

Крім цього, слід звернути увагу на положення Закону України «Про місцеве самоврядування в Україні». Зокрема, нормами статті 18 визначено, що відносини органів місцевого самоврядування з підприємствами, установами та організаціями, що не перебувають у комунальній власності відповідних територіальних громад, будуються на договірній і податковій основі та на засадах підконтрольності у межах повноважень, наданих органам місцевого самоврядування законом. Підпункт 1 пункту «б» статті 28 надає право органам місцевого самоврядування здійснювати контроль за дотриманням зобов’язань щодо платежів до місцевого бюджету на підприємствах і в організаціях незалежно від форм власності.

Отже, з наведеного можна зробити висновок, що чинним законодавством питання сплати ПДФО відокремленими підрозділами юридичних осіб врегульоване. Єдиною проблемою залишається те, що в окремих випадках суб’єкти господарювання ігнорують норми чинного законодавства.

З огляду на це, саме органи місцевого самоврядування повинні проявляти активну ініціативу та за допомогою наявних інструментів (вищезазначених норм законну) впливати на господарюючі структури та залучати до своїх громад такий необхідний фінансовий ресурс.

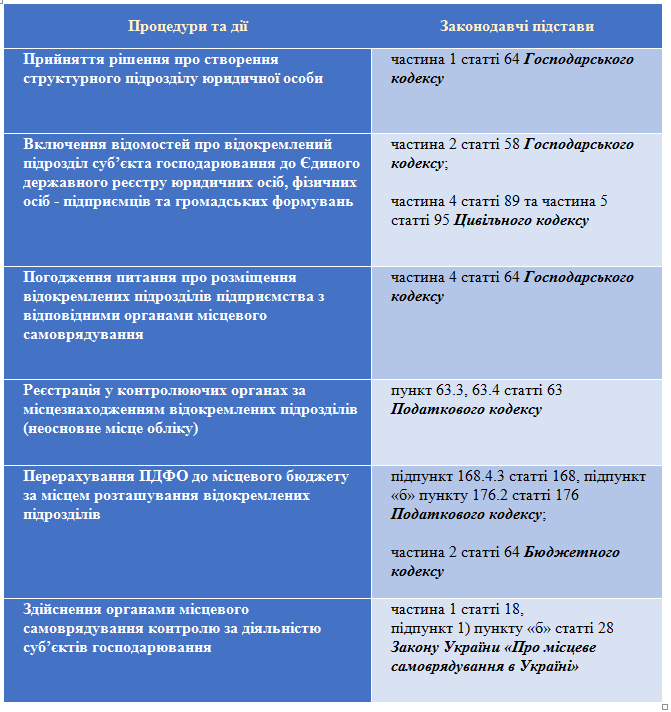

Схематичне відображення процедури сплати ПДФО відокремленим підрозділом юридичної особи

Теги:

бюджет бюджет аналітика Яніна Казюк

Джерело:

Прес-центр ініціативи «Децентралізація»

22 листопада 2024

Уряд затвердив розподіл додаткової дотації для місцевих бюджетів на майже 800 млн грн

Уряд затвердив розподіл додаткової дотації для...

22 листопада, Уряд затвердив черговий розподіл додаткової дотації для місцевих бюджетів, повідомили у Міністертсві...

22 листопада 2024

Окремі питання обмеження доступу до публічної інформації в ОМС в умовах воєнного стану

Окремі питання обмеження доступу до публічної...

Програма USAID DOBRE підготувала відеороз’яснення на тему: «Окремі питання обмеження доступу до публічної інформації...

22 листопада 2024

Конкурс «Громада на всі 100»: став відомий список фіналістів

Конкурс «Громада на всі 100»: став відомий...

Завершився другий етап конкурсу «Громада на всі 100», під час якого серед 261 громади обрали 40 учасників, що...

22 листопада 2024

Розмежування повноважень органів місцевого...

18 листопада у Бучі відбувся круглий стіл щодо розподілу повноважень органів місцевого самоврядування та органів...