Місцеві податки і збори: аналіз вимог до прийняття рішень органами місцевого самоврядування

Експерти Групи фінансового моніторингу Центрального офісу реформ при Мінрегіоні представили аналіз вимог до прийняття рішень органами місцевого самоврядування щодо місцевих податків і зборів.

Однією з головних засад успішного розвитку держави є ефективна та дієва система місцевого самоврядування. Для забезпечення виконання своїх функцій, створення належного життєвого середовища для населення громади, органи місцевого самоврядування повинні мати достатні фінансові ресурси, основу яких складають кошти відповідних бюджетів.

Одним із важливих джерел доходів бюджетів органів місцевого самоврядування є місцеві податки і збори. Підвищення ролі місцевих податків і зборів та збільшення їх частки у власних доходах місцевих бюджетів є одним із головних завдань фінансово-бюджетної політики держави.

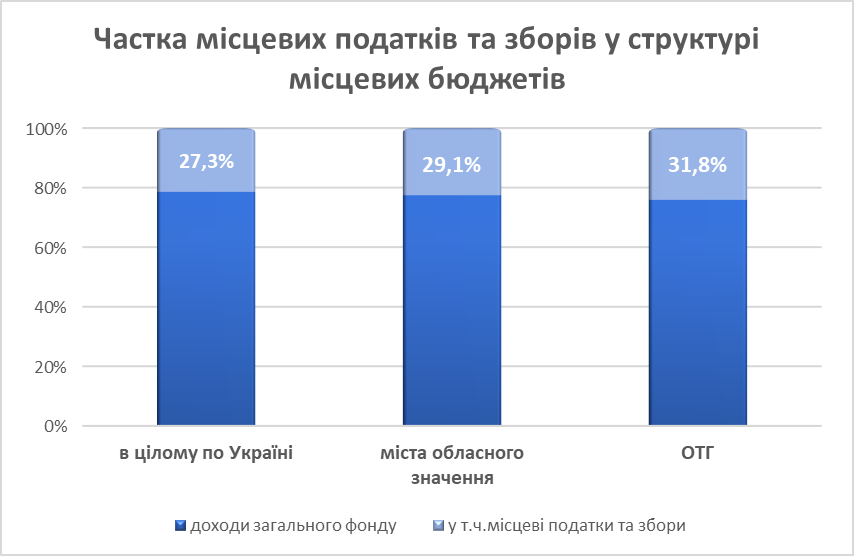

За підсумками 2017 року частка місцевих податків та зборів у структурі власних доходів усіх місцевих бюджетів України склала 27,3%, а бюджети об’єднаних територіальних громад за рахунок місцевих податків і зборів сформували майже 32% дохідної частини своїх бюджетів.

У подальшому очікується, що завдяки наявним інструментам та зацікавленості органів місцевого самоврядування в отриманні додаткових ресурсів частка місцевих податків та зборів буде зростати.

Одним із важливих аспектів, на який слід звернути увагу, є чітке дотримання законодавчих процедур під час встановлення місцевих податків та зборів. Безумовно, головним документом у цій сфері є Податковий Кодекс України, яким регулюються усі відносини, що виникають у сфері справляння податків і зборів.

Перелік місцевих податків та зборів визначається статтею 10 Податкового кодексу. У цій же статті встановлено, що місцеві ради обов’язково установлюють єдиний податок та податок на майно (в частині транспортного податку та плати за землю). Щодо податку на нерухоме майно, відмінного від земельної ділянки, збору за місця для паркування транспортних засобів, туристичного збору, то тут місцевим радам надано право вирішувати питання щодо їх встановлення, виходячи з наявної бази оподаткування.

У даному контексті слід згадати про постанову Кабінету Міністрів України №483 від 24.05.2017 «Про затвердження форм типових рішень про встановлення ставок та пільг із сплати земельного податку та податку на нерухоме майно, відмінне від земельної ділянки» (далі – постанова №483), якою затверджено форми типових рішень про встановлення ставок та пільг із сплати земельного податку та податку на нерухоме майно, відмінного від земельної ділянки.

Найперше слід звернути увагу на преамбулу постанови, в якій зазначається, що її прийнято відповідно до підпункту 72.1.2.4 підпункту 72.1.2 пункту 72.1 статті 72, абзацу четвертого підпункту 266.4.2 пункту 266.4 статті 266, абзаців другого та третього пункту 284.1 статті 284 Податкового кодексу України.

Про що йдеться у зазначених нормах.

У підпункті 72.1.2.4 зазначається, що для інформаційно-аналітичного забезпечення діяльності контролюючого органу використовується інформація про встановлені органами місцевого самоврядування ставки місцевих податків, зборів та надані такими органами податкові пільги, яка може надходити від органів виконавчої влади або органів місцевого самоврядування.

Стаття 266 Податкового кодексу регламентує порядок встановлення та справляння податку на нерухоме майно, відмінне від земельної ділянки. Зазначеним у постанові № 483 абзацом четвертим підпункту 266.4.2 визначено, що органи місцевого самоврядування до 25 грудня року, що передує звітному, подають відповідному контролюючому органу за місцезнаходженням об’єкта житлової чи нежитлової нерухомості інформацію щодо ставок та наданих пільг юридичним та фізичним особам зі сплати податку на нерухоме майно, відмінне від земельної ділянки, за формою, затвердженою Кабінетом Міністрів України.

У статті 284 Податкового кодексу визначено особливості оподаткування платою за землю. Абзацами другим та третім пункту 284.1 цієї статті встановлено, що органи місцевого самоврядування до 25 грудня року, що передує звітному, подають відповідному контролюючому органу за місцезнаходженням земельної ділянки рішення щодо ставок земельного податку та наданих пільг зі сплати земельного податку юридичним та фізичним особам за формою, затвердженою Кабінетом Міністрів України. Нові зміни щодо зазначеної інформації надаються до 1 числа першого місяця кварталу, що настає за звітним кварталом, у якому відбулися зазначені зміни.

При співставленні наведених норм Податкового кодексу звертає на себе увагу те, що у підпункті 72.1.2.4 зазначається про обов’язок органів місцевого самоврядування подавати до контролюючого органу інформацію про ставки місцевих податків та зборів. Аналогічна вимога щодо подання інформації відображена і у підпункті 266.4.2 стосовно ставок та пільг зі сплати податку на нерухоме майно, відмінного від земельної ділянки. На відміну від цього, пунктом 284.1 передбачено подання безпосередньо рішення щодо ставок земельного податку та наданих пільг зі сплати земельного податку. Тобто, у нормах Податкового кодексу визначено різні види документів, які повинні подаватися до контролюючого органу – інформація та рішення, тоді як постановою № 483 встановлено виключно форми типових рішень.

Свою позицію щодо постанови №483 висловила Державна регуляторна служба України: Податковий кодекс України не передбачає обов’язку для органів місцевого самоврядування приймати рішення про встановлення місцевих податків та зборів, а також пільг зі сплати податків за встановленою формою. Водночас, зазначені вище вимоги Податкового кодексу встановлюють вимоги щодо подачі органами місцевого самоврядування інформації про встановлені податки та пільги за формою, затвердженою Постановою №483. Таким чином, на думку Державної регуляторної служби України, органи місцевого самоврядування можуть приймати рішення про встановлення ставок та пільг із сплати земельного податку та рішення про встановлення ставок та пільг із сплати податку на нерухоме майно, відмінне від земельної ділянки, за будь-якою формою, проте інформацію щодо них зобов’язані подавати до ДФС виключно за формою, встановленою постановою №483.

З цього можна зробити висновок, що органи місцевого самоврядування можуть приймати рішення щодо встановлення ставок і пільг податків за визначеною ними формою, а для подання в контролюючі органи повинні застосовувати форми, затверджені постановою №483. Такий підхід вбачається не раціональним, оскільки потребує підготовки двох документів з аналогічною інформацією.

Для всебічного розгляду питання щодо встановлення ставок місцевих податків та зборів необхідно також звернутися до статті 12 Податкового кодексу. У підпункті 12.3.2 цієї статті встановлено, що при прийнятті рішення про встановлення місцевих податків та зборів обов’язково визначаються об’єкт оподаткування, платник податків і зборів, розмір ставки, податковий період та інші обов’язкові елементи, визначені статтею 7 Податкового кодексу з дотриманням критеріїв, встановлених для відповідного місцевого податку чи збору. У свою чергу, статтею 7 визначено вісім елементів, які обов’язково визначаються під час встановлення податку, а саме: платники податку; об’єкт оподаткування; база оподаткування; ставка податку; порядок обчислення податку; податковий період; строк та порядок сплати податку; строк та порядок подання звітності про обчислення і сплату податку. Таким чином, виходячи з вимог підпункту 12.3.2 у рішеннях про місцеві податки та збори повинні бути встановлені всі перелічені елементи.

Отже, у підсумку виникає наступна ситуація:

-

На виконання вимог Податкового кодексу місцеві ради повинні приймати рішення про встановлення місцевих податків та зборів (пункт 12.3), у яких мають бути визначені усі елементи податку (підпункт 12.3.2);

-

У той же час до контролюючих органів необхідно подати інформацію щодо ставок та наданих пільг юридичним та фізичним особам зі сплати податку на нерухоме майно, відмінне від земельної ділянки (підпункт 266.4.2) та рішення щодо ставок земельного податку та наданих пільг зі сплати земельного податку юридичним та фізичним особам за формами, затвердженими постановою № 483 (пункт 284.1);

-

З наведеного можна зробити висновок, що органи місцевого самоврядування повинні приймати рішення про встановлення місцевих податків і зборів за самостійно визначеною формою з урахуванням вимог статей 10 та 12 Податкового кодексу і одночасно з цим приймати рішення про встановлення ставок та пільг зі сплати земельного податку та податку на нерухоме майно, відмінне від земельної ділянки, за формами, встановленими постановою №483.

З огляду на викладене, оптимальним варіантом вбачається прийняття рішення про встановлення місцевих податків і зборів з визначенням усіх обов’язкових елементів податку, в якому необхідно враховувати форму додатків до типових рішень, визначених постановою №483. Також слід зауважити, що постановою №483 затверджено форми додатків лише для встановлення ставок і надання пільг зі сплати земельного податку та податку на нерухоме майно, відмінне від земельної ділянки. Щодо інших місцевих податків і зборів (єдиного податку, транспортного податку, туристичного збору, збору за місця для паркування транспортних засобів, збору за місця для паркування транспортних засобів), то форму рішення місцеві ради визначають самостійно із дотриманням зазначених вище вимог Податкового кодексу України.

Матеріали підготовлено експертною групою з фінансового моніторингу Центрального офісу реформ при Мінрегіоні (за підтримки «U-LEAD з Європою») – Яніною Казюк, координатором з фінансової децентралізації та Віктором Венцелем, експертом з фінансового моніторингу.

Теги:

Джерело:

Прес-центр ініціативи «Децентралізація»

20 грудня 2024

Вакансія: Полісі Координатор/-ка (англ.)

Вакансія: Полісі Координатор/-ка (англ.)

Опис контексту SALAR International завершила свої поточні проєкти в Україні (DSP та PROSTO), які були...

20 грудня 2024

Ветеранська політика в громадах: як це працює та які можливості може використати місцева влада

Ветеранська політика в громадах: як це працює...

Після демобілізації, поранення, повернення додому, ветеранів та ветеранок зустрічають громади. За те, щоби військові...

20 грудня 2024

Набув чинності закон, який дозволяє комунальним підприємствам використовувати гуманітарну допомогу

Набув чинності закон, який дозволяє комунальним...

18 грудня 2024 року набув чинності Закон України «Про внесення змін до статті 15 Закону України «Про гуманітарну...

20 грудня 2024

Як зміна механізму зарахування ПДФО вплине на бюджети територіальних громад - дослідження

Як зміна механізму зарахування ПДФО вплине на...

Дві третини доходів від ПДФО надходять до бюджетів тих громад, де люди працюють, а не живуть. Якщо змінити цю систему...