Бюджетні інструменти економічного відновлення та розвитку у 2024 році. Частина друга

Ця друга стаття від експертів Проєкту USAID «ГОВЕРЛА» з циклу публікацій, присвячений аналізу бюджетних механізмів, спрямованих на забезпечення економічного відновлення та розвитку, інструментів та можливостей для бізнесу та підприємництва, правил для великих інвесторів, стимулюючих важелів для агропромислового комплексу, які впроваджено Законом України «Про державний бюджет України на 2024 рік» від 09.11.2023 р. №3460-ІХ.

Частина ІІ

Державна кредитна підтримка суб’єктів підприємництва: алгоритми та механізми реалізації

У безпрецедентно складних умовах сьогодення, попри численні ризики та загрози, український бізнес продовжує працювати. Це стало можливим і завдяки оперативним та дієвим заходам державної підтримки на початку повномасштабного військового вторгнення. На сьогодні питання підтримки підприємництва задля зміцнення економічного потенціалу та забезпечення сталого відновлення залишається у пріоритетах держави.

Зокрема, важливим напрямом підтримки та стимулювання роботи суб’єктів підприємницької діяльності, на який уряд планує виділити значні фінансові ресурси, є інструменти кредитування. У 2024 році бюджетною програмою «Забезпечення функціонування Фонду розвитку підприємництва» на надання державної фінансової підтримки суб’єктам підприємництва передбачено спрямувати 18,0 млрд гривень[1]. Основними завданнями є розвиток підприємництва, високотехнологічного виробництва та енергоефективності, збільшення обсягів виробництва, експорту, імпортозаміщення, впровадження інновацій, фінансування с/г товаровиробників для проведення с/г діяльності в складних умовах тривання військової агресії. Крім того, увага спрямована на надання державної фінансової підтримки суб’єктів підприємництва за договорами фінансового лізингу та факторингового фінансування.

Які механізми будуть використовуватися для кредитування суб’єктів підприємництва у 2024 році? Які нові алгоритми державної підтримки дадуть змогу бізнесу забезпечити стійкість, відновити ліквідність, знизити ризики неплатежів, забезпечувати робочі місця та сплачувати податки до бюджетів в умовах ресурсних обмежень?

Ці питання експерти Проєкту USAID «ГОВЕРЛА» розглядають у частині ІІ циклу «Бюджетні інструменти економічного відновлення та розвитку у 2024 році» – Кредитна підтримка суб’єктів підприємництва: механізми реалізації.

Програма «Доступні кредити»

Умови програми: Порядок надання фінансової державної підтримки суб’єктам підприємництва, затверджений постановою Кабінету Міністрів України «Про надання фінансової державної підтримки» від 24 січня 2020 року № 28 зі змінами.

Надання державної підтримки суб’єктам підприємництва здійснюється Фондом розвитку підприємництва.

Одержувачем може бути: суб’єкт підприємництва, зокрема мікропідприємництва, малого та середнього підприємництва, який є резидентом України: фізична особа-підприємець, зареєстрована в установленому законом порядку; юридична особа, кінцеві бенефіціарні власники (контролери) якої є фізичними особами-резидентами України; сільськогосподарський товаровиробник (у значенні, наведеному в Законі України «Про державну підтримку сільського господарства України»); суб’єкт господарювання державного або комунального сектору економіки.

Державна підтримка надається у вигляді:

- часткової компенсації процентних ставок за кредитами суб’єктів підприємництва (компенсація відсотків);

- надання гарантій уповноваженим банкам на забезпечення виконання зобов’язань за кредитами, наданими суб’єктам підприємництва.

Розмір компенсаційної процентної ставки:

1) для суб’єктів підприємництва, які провадять господарську діяльність поза зоною високого воєнного ризику:

- 5, або 7, або 9 % – для кредитів, наданих на інвестиційні цілі;

- 7 або 9 % – для кредитів, наданих на фінансування оборотного капіталу за напрямами:

- фінансування суб’єктів підприємництва у сфері переробної промисловості за всіма КВЕД Секції С;

- відбудова зруйнованих внаслідок військової агресії основних засобів суб’єктів підприємництва;

- підтримка суб’єктів підприємництва через пролонгацію діючих кредитів, наданих для фінансування оборотного капіталу;

- фінансування суб’єктів підприємництва, які здійснюють енергосервіс для підвищення енергетичної ефективності об’єктів державної та комунальної власності;

- 13 % річних – для кредитів, наданих на фінансування оборотного капіталу, за винятком напрямів, визначених вище з розміром компенсаційної процентної ставки 7 або 9 % річних;

- 15 % річних – для кредитів, наданих фізичній особі-підприємцю.

2) для суб’єктів підприємництва, які провадять господарську діяльність (за винятком надання послуг дистанційно) та/або виробничі потужності яких розміщено в зоні високого воєнного ризику:

- 1 % річних у перші два роки кредитування, надалі 5 % річних – на інвестиційні цілі;

- 3 % річних – на фінансування оборотного капіталу.

Розмір кредиту: до 60 млн гривень, крім кредиту (кредитів), що надається:

- фізичній особі-підприємцю, який не перевищує 3 млн гривень;

- суб’єкту підприємництва – сільськогосподарському товаровиробнику (з учасниками групи пов’язаних контрагентів) для провадження сільськогосподарської діяльності, який не перевищує 90 млн гривень;

- суб’єкту підприємництва (з учасниками групи пов’язаних контрагентів) у сфері переробної промисловості за всіма КВЕД Секції С, відбудова зруйнованих внаслідок військової агресії основних засобів суб’єктів підприємництва, фінансування суб’єктів підприємництва, які здійснюють енергосервіс для підвищення енергетичної ефективності об’єктів державної та комунальної власності, який не перевищує 150 млн гривень;

- суб’єкту підприємництва разом (з учасниками групи пов’язаних контрагентів), який провадить господарську діяльність у зоні високого воєнного ризику, який не перевищує 150 млн гривень.

Строк кредиту:

- до 10 років – на інвестиційні цілі;

- до 3 років – на фінансування оборотного капіталу з можливістю пролонгації кредиту на строк до 12 місяців для підтримки суб’єктів підприємництва, які провадять господарську діяльність та/або виробничі потужності яких розміщено (було розміщено) на територіях, на яких ведуться (велися) бойові дії або тимчасово окупованих рф;

- до 31 березня 2024 року – за кредитами сільськогосподарським товаровиробникам для провадження сільськогосподарської діяльності.

Вимоги до позичальників:

- суб’єкт підприємництва не може бути пов’язаним з державою-агресором або державою-окупантом, терористичними організаціями;

- державна реєстрація бізнесу та діяльність на території України (крім тимчасово окупованих територій, включених до переліку територій, на яких ведуться (велися) бойові дії, або тимчасово окупованих, для яких не визначена дата завершення тимчасової окупації);

- реалістичний бізнес-план реалізації інвестиційного проєкту для залучення кредиту для новоствореного бізнесу (стартапу);

- розмір державної підтримки, отриманої за три роки, не більший за еквівалент 200 тис. євро (обмеження не застосовуються до суб’єктів підприємництва, що провадять діяльність у сфері сільськогосподарського виробництва та рибальства, а також у період воєнного стану);

- суб’єкт підприємництва не підпадає під обмеження щодо надання державної підтримки, визначені статтею 13 Закону України «Про розвиток та державну підтримку малого і середнього підприємництва в Україні» від 22 березня 2012 року № 4618-VI зі змінами.

Кредити (за рахунок державної підтримки) надаються на такі цілі:

1) інвестиційні цілі, зокрема:

- придбання та/або модернізацію основних засобів суб’єктом підприємництва, зокрема придбання транспортних засобів комерційного та виробничого призначення;

- придбання нежитлової нерухомості та/або земельних ділянок з метою провадження діяльності без права передачі такої нерухомості в платне або безоплатне користування третім особам;

- здійснення будівництва, реконструкції, ремонту в нежитлових приміщеннях, в яких провадиться основна господарська діяльність і які на праві власності або користування належать суб’єкту підприємництва;

- придбання об’єктів права інтелектуальної власності за договорами комерційної концесії (франчайзингу), пов’язаних із реалізацією інвестиційного проєкту;

2) фінансування оборотного капіталу суб’єкта підприємництва.

Пріоритетні напрями державної підтримки суб’єктів підприємництва за кредитами:

1) фінансування суб’єктів підприємництва – сільськогосподарських товаровиробників для провадження сільськогосподарської діяльності;

2) фінансування суб’єктів підприємництва, що провадять діяльність у сфері переробної промисловості (основний КВЕД) за всіма КВЕД Секції С;

3) відбудова зруйнованих внаслідок військової агресії основних засобів суб’єктів підприємництва, що підтверджується відповідними документами;

4) підтримка суб’єктів підприємництва через пролонгацію діючих кредитів, наданих для фінансування оборотного капіталу до 12 місяців, які провадять господарську діяльність та/або виробничі потужності яких розміщено (було розміщено) на територіях, на яких ведуться (велися) бойові дії або тимчасово окупованих рф;

5) фінансування суб’єктів підприємництва, які здійснюють енергосервіс для підвищення енергетичної ефективності об’єктів державної та комунальної власності, експлуатацію генеруючих установок, що виробляють електричну енергію з відновлюваних джерел енергії, установок зберігання енергії, електрозарядної інфраструктури та малих систем розподілу індустріальних парків.

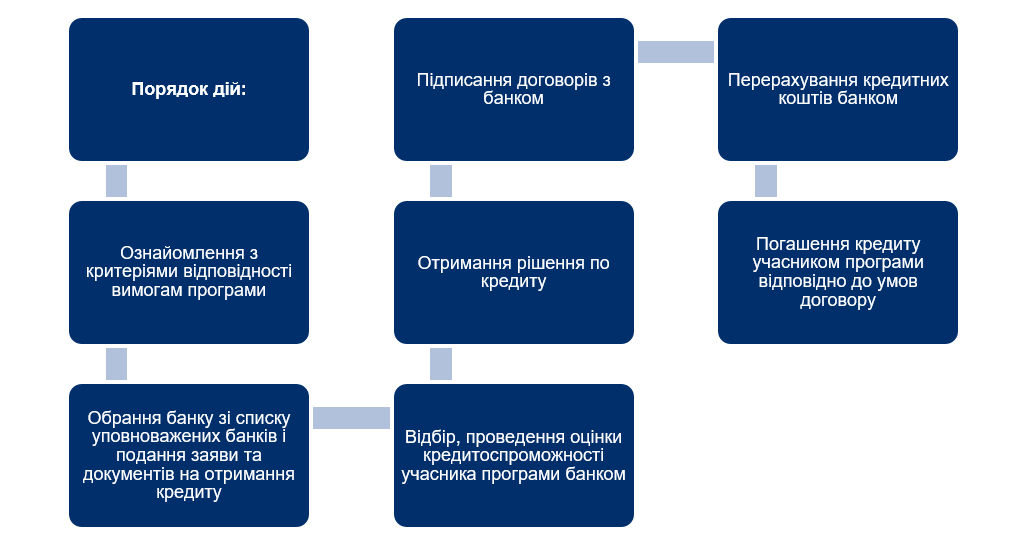

Рис. 1. Алгоритм надання фінансової державної підтримки суб’єктам підприємництва за укладанням кредитного договору

Програма «Доступний фінансовий лізинг»

Умови програми: Порядок надання фінансової державної підтримки підприємництва за договорами фінансового лізингу, затверджений постановою Кабінету Міністрів України «Про надання фінансової державної підтримки» від 24 січня 2020 р. № 28 зі змінами.

Надання державної підтримки суб’єктам підприємництва здійснюється Фондом розвитку підприємництва.

Одержувачем може бути: суб’єкт підприємництва, зокрема мікропідприємництва, малого, середнього підприємництва, який є резидентом України: фізична особа-підприємець, зареєстрована в установленому законом порядку; юридична особа, кінцеві бенефіціарні власники (контролери) якої є фізичними особами-резидентами України; сільськогосподарський товаровиробник (у значенні, наведеному в Законі України «Про державну підтримку сільського господарства України»); суб’єкт господарювання державного або комунального сектору економіки.

Тип предмета лізингу:

- нерухомість;

- вантажні транспортні засоби, автобуси, транспортні засоби спеціального призначення;

- техніка для сільського господарства;

- легкові транспортні засоби, які використовуються в комерційних та виробничих цілях;

- промислове обладнання, дорожньо-будівельна техніка, залізничні вагони, прилади енергозабезпечення (генераторні установки) та інші предмети фінансового лізингу.

Договори фінансового лізингу, за якими може бути надана державна підтримка, укладаються на такі цілі:

- придбання та/або модернізація основних засобів суб’єктом підприємництва;

- придбання суб’єктом підприємництва транспортних засобів комерційного та виробничого призначення, залізничних вагонів, автобусів, які використовуються в комерційних та виробничих цілях;

- придбання нежитлової нерухомості з метою провадження суб’єктом підприємництва господарської діяльності без права передачі такої нерухомості в платне або безоплатне користування третім особам.

Пріоритетні напрями державної підтримки за договорами фінансового лізингу:

- фінансування суб’єктів підприємництва – сільськогосподарських товаровиробників для провадження сільськогосподарської діяльності;

- підтримка суб’єктів підприємництва, що провадять діяльність у сфері переробної промисловості (основний КВЕД) за всіма КВЕД Секції С;

- відбудова зруйнованих внаслідок військової агресії основних засобів суб’єктів підприємництва.

Максимальна сума договору фінансового лізингу:

- 60 млн гривень;

- 90 млн гривень – для договору (договорів) фінансового лізингу, що укладається (укладаються) із суб’єктом підприємництва – сільськогосподарським товаровиробником разом з учасниками групи пов’язаних з ним контрагентів фінансування суб’єктів підприємництва – сільськогосподарських товаровиробників для провадження сільськогосподарської діяльності.

Максимальний строк договору фінансового лізингу – 5 років.

Цільове призначення лізингу та розмір компенсаційної винагороди:

- до 5 або 7 % річних – для договорів фінансового лізингу, укладених за пріоритетними напрямами;

- до 9 або 11 % річних – для договорів фінансового лізингу, укладених не за пріоритетними напрямами.

Вимоги до одержувачів державної підтримки:

- суб’єкт підприємництва не може бути пов’язаним з державою-агресором або державою-окупантом, терористичними організаціями;

- державна реєстрація бізнесу та здійснення діяльності на території України (крім територій, для яких не визначена дата завершення тимчасової окупації);

- для новоствореного бізнесу (стартапу) – наявність реалістичного бізнес-плану реалізації інвестиційного проєкту, на впровадження якого суб’єкт підприємництва укладає договір фінансового лізингу;

- розмір державної підтримки, отриманої за три роки – не більша за еквівалент 200 тис. євро. Ці обмеження не застосовуються до суб’єктів підприємництва, що провадять діяльність у сфері сільськогосподарського виробництва та рибальства, а також у період воєнного стану;

- суб’єкт підприємництва не підпадає під обмеження щодо надання державної підтримки, визначені статтею 13 Закону України «Про розвиток та державну підтримку малого і середнього підприємництва в Україні» від 22 березня 2012 року № 4618-VI зі змінами.

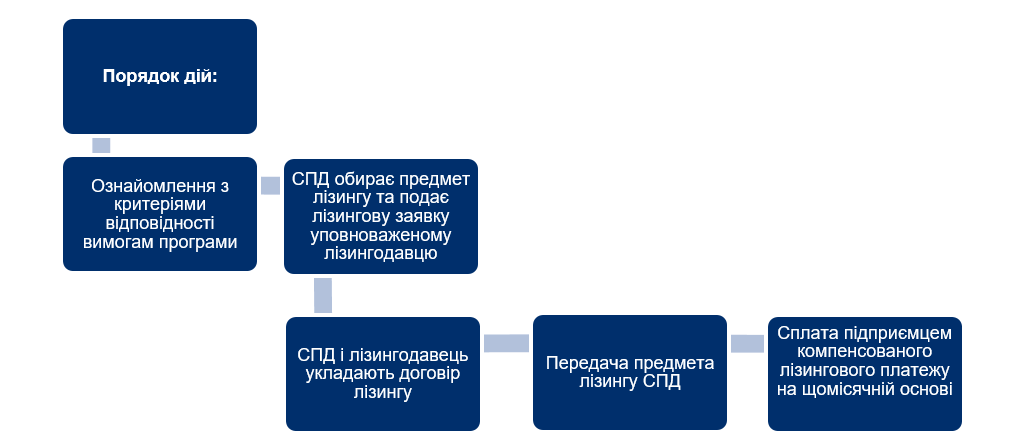

Рис. 2. Алгоритм надання фінансової державної підтримки суб’єктам підприємництва за договорами фінансового лізингу

Програма «Доступний факторинг»

Умови програми: Порядок надання фінансової державної підтримки суб’єктам підприємництва за договорами факторингу, затверджений постановою Кабінету Міністрів України «Про внесення змін до постанов Кабінету Міністрів України від 24 січня 2020 року № 28 і № 29» від 22 вересня 2023 року № 1016.

Надання фінансової державної підтримки здійснюється Фондом розвитку підприємництва, який призначений оператором програми, через Креді Агріколь Банк, ОТП Банк, Таскомбанк, КОМІНБАНК, Банк Глобус та МТБ Банк.

Державна підтримка надається в межах отриманих Фондом коштів, передбачених у державному бюджеті, у вигляді часткової компенсації Фондом базової винагороди за договорами факторингу, укладеними Уповноваженими факторами із суб’єктами підприємництва.

Механізм факторингу: постачальник, який поставив товар і ще не отримав оплату за нього, може передати право вимоги платежу за договором поставки фактору (банку). Фактор розраховується з клієнтом одразу після передачі права вимоги та очікує погашення заборгованості від замовника (дебітора). При цьому замовник у разі наявності договору факторингу між учасником та фактором здійснює оплату за надані учасником послуги, виконані роботи або придбані товари безпосередньо факторові.

Факторингове фінансування може бути надано уповноваженим фактором суб’єкту підприємництва в розмірі до 95% суми грошової вимоги згідно з наданими первинними документами, що посвідчують право грошової вимоги.

Строк факторингового фінансування:

Максимальний строк користування факторинговим фінансуванням – не більш як 360 днів.

Максимальний розмір факторингового фінансування:

За договорами факторингу факторингове фінансування може бути надано Уповноваженим фактором суб’єкту підприємництва в розмірі до 95 % суми грошової вимоги згідно з наданими первинними документами, що посвідчують право грошової вимоги.

Максимальний ліміт фінансування за договором факторингу, встановлений суб’єкту підприємництва (разом з учасниками групи пов’язаних з ним контрагентів), не може перевищувати 150 млн гривень.

Компенсаційна винагорода:

Компенсація базової винагороди за договором факторингу – сума коштів, що сплачується на користь суб’єкта підприємництва Фондом розвитку підприємництва з метою зниження його фактичних витрат на сплату базової винагороди, визначеної відповідно до пункту 12 Порядку, до рівня 13 % річних (далі – компенсаційна винагорода).

Якщо договір факторингу передбачає сплату суб’єктом підприємництва винагороди за договором факторингу у вигляді процентів за використання факторингового фінансування, суб’єкт підприємництва сплачує відповідний розмір компенсаційної винагороди щомісяця.

Строк звернення для участі у Програмі:

Строк, протягом якого суб’єкти підприємництва можуть звернутися за отриманням державної підтримки, становить три роки з дня набрання чинності постанови Кабінету Міністрів України «Про внесення змін до постанов Кабінету Міністрів України від 24 січня 2020 року № 28 і № 29» від 22 вересня 2023 року № 1016.

Умови проведення факторингового фінансування:

Відстрочка платежу щодо сплати суб’єктом підприємництва на користь Уповноваженого фактора визначених договором факторингу платежів не допускається.

Договір факторингу може передбачати обов’язок суб’єкта підприємництва сплатити одноразову комісію Уповноваженому фактору в розмірі не більш як 1,5 % максимального ліміту фінансування за договором факторингу, що є частиною винагороди Уповноваженого фактора.

Комісії за додаткові послуги не підлягають компенсації за рахунок державної підтримки.

Граничний розмір комісій за додаткові послуги, який встановлюється у відсотках до суми наданого факторингового фінансування за договором факторингу, не диференціюється та становить не більш як 3 % максимального ліміту фінансування за договором факторингу.

У договорі факторингу повинен бути передбачений розмір винагороди Уповноваженого фактора без урахування компенсації базової винагороди (у відсотках річних).

Вимоги до отримувача підтримки:

- суб’єкт підприємництва не є особою, учасником (акціонером, членом) або кінцевим бенефіціарним власником якої є громадяни держави, визнаної Україною державою-агресором або державою-окупантом;

- суб’єкт підприємництва зареєстрований та провадить господарську діяльність на території України;

- суб’єкт підприємництва разом з учасниками групи пов’язаних з ним контрагентів за останні три календарних роки не отримував державної допомоги, що перевищує суму, еквівалентну 200 тис. євро;

- суб’єкт підприємництва не підпадає під обмеження щодо надання державної підтримки, визначені статтею 13 Закону України «Про розвиток та державну підтримку малого і середнього підприємництва в Україні» від 22 березня 2012 року № 4618-VI зі змінами;

- наявність поточного рахунка, відкритого в уповноваженому факторі;

- безготівкова форма розрахунків з дебіторами (боржниками);

- щодо суб’єкта підприємництва не порушено провадження у справі про банкрутство.

Механізм отримання підтримки:

У разі відповідності зазначеним вище критеріям прийнятності суб’єкт підприємництва має подати заявку на участь у Програмі будь-якому з Уповноважених факторів, інформація про які розміщена на вебсайті Програми.

Уповноважений фактор інформує суб’єкта підприємництва про дату першої зустрічі для подачі наступних документів: заявки на участь у Програмі разом з додатками до неї, згоди на передачу інформації про суб’єкт підприємництва, інших документів (за необхідності).

Суб’єкт підприємництва подає Уповноваженому фактору заявку на участь у Програмі разом з додатками до неї та отримує від Уповноваженого фактора перелік документів, які мають бути підготовлені та надані Уповноваженому фактору. На цьому етапі Уповноважений фактор перевіряє відповідність суб’єкта підприємництва критеріям прийнятності Програми.

У разі позитивного рішення Уповноваженого фактора щодо участі суб’єкта підприємництва у Програмі, з можливістю отримання державної підтримки, відбувається укладання договору факторингу між суб’єктом підприємництва та Уповноваженим фактором.

Суб’єкт підприємництва набуває право на отримання компенсації базової винагороди у разі прийняття Уповноваженим фактором рішення щодо укладення договору факторингу із суб’єктом підприємництва та надання Фонду інформації про прийняте рішення та іншої інформації про суб’єкт підприємництва.

Фонд здійснює щомісяця через Уповноважених факторів компенсацію базової винагороди суб’єктам підприємництва. Сума компенсації базової винагороди, що підлягає сплаті, розраховується як різниця між сумою нарахованої протягом місяця базової винагороди та сумою компенсаційної винагороди.

Рис. 3. Алгоритм надання фінансової державної підтримки суб’єктам підприємництва за договорами факторингу

Реалізація державних програм «Доступні кредити» та «Доступний фінансовий лізинг» у попередніх роках засвідчила їх успішність у забезпеченні вагомої кредитної підтримки бізнесу в надскладних умовах воєнного стану та стабілізації фінансової системи загалом.

На доповнення до попередніх програм у 2024 році також буде діяти нова державна програма «Доступний факторинг», що дасть змогу відновити ліквідність національних товаровиробників, знизити ризик неплатежів з боку контрагентів та покращити стійкість усього ланцюга постачання товарів.

Необхідність своєчасного реагування на нові виклики воєнного стану зумовили потребу оновлення окремих елементів порядків реалізації зазначених програм, які стали більшою мірою орієнтовані на деокуповані території, підтримку мікро-, малих та середніх підприємств, а також надання більшої уваги інвестиційним проєктам, впровадженню енергоефективних заходів, стимулюванню розвитку переробних підприємств.

Найважливіші положення оновлення порядку реалізації фінансової державної підтримки підприємств полягають у такому:

- зміщення фокусу підтримки на суб’єктів мікро-, малого та середнього підприємництва;

- орієнтація кредитних програм для бізнесу, який провадить господарську діяльність на територіях, що зазнали значних руйнувань, та стикається зі значними бар’єрами у фінансуванні;

- пріоритизація кредитних ресурсів на фінансування інвестиційних проєктів та заходів енергомодернізації, фінансування суб’єктів підприємництва у сфері переробної промисловості;

- стимулювання створення нових робочих місць через зменшення розміру компенсаційної процентної ставки за кредитами та компенсаційної винагороди за договорами фінансового лізингу тощо.

Варто звернути увагу на нові можливості для підприємств комунального сектору, які відтепер мають змогу скористатися кредитними ресурсами. Досвід у реалізації державних програм підтримки бізнесу в комунальному секторі засвідчує позитивні практики кредитування суб’єктів комунального сектору та успішну реалізацію проєктів енергоефективності, модернізації транспортного парку, закупівель спеціалізованої техніки та інших важливих інфраструктурних проєктів.

Сьогодні зростає роль органів місцевого самоврядування в підвищенні рівня інформованості та сприянні реалізації кредитних програм підтримки суб’єктів господарювання приватного сектору. Слід констатувати, що успішна реалізація державних програм підтримки бізнесу та розвитку підприємництва сприятиме місцевому економічному розвитку та підвищенню рівня якості суспільних благ та послуг, що надаються всім мешканцям громад.

20 грудня 2024

Вакансія: Полісі Координатор/-ка (англ.)

Вакансія: Полісі Координатор/-ка (англ.)

Опис контексту SALAR International завершила свої поточні проєкти в Україні (DSP та PROSTO), які були...

20 грудня 2024

Ветеранська політика в громадах: як це працює та які можливості може використати місцева влада

Ветеранська політика в громадах: як це працює...

Після демобілізації, поранення, повернення додому, ветеранів та ветеранок зустрічають громади. За те, щоби військові...

20 грудня 2024

Набув чинності закон, який дозволяє комунальним підприємствам використовувати гуманітарну допомогу

Набув чинності закон, який дозволяє комунальним...

18 грудня 2024 року набув чинності Закон України «Про внесення змін до статті 15 Закону України «Про гуманітарну...

20 грудня 2024

Як зміна механізму зарахування ПДФО вплине на бюджети територіальних громад - дослідження

Як зміна механізму зарахування ПДФО вплине на...

Дві третини доходів від ПДФО надходять до бюджетів тих громад, де люди працюють, а не живуть. Якщо змінити цю систему...